こんにちは。ジャーナリストの松林です。

昨年から、日本経済の先行きに関する講演を頼まれる機会が増えました。消費増税に加え、東京五輪関連の投資が一服したことなどから不安を感じる経営者が多いのでしょう。実際、米中貿易摩擦や中東情勢の緊迫化に伴い、不確実性が高まっていることは間違いありません。

ただ、そうした目に見える問題とは別に、経営者の間に「なんとなく嫌な予感」が広がっている印象もあります。経済記者やエコノミストと話しても、そう口にする人が少なくありません。もう少し具体的な言葉にするなら、「リーマンショック前夜にどこか似ている気がする」のです。

かく言う私自身も、そういう印象を持っていました。そこで、当時の新聞記事などを調べて、なぜそんな気がするのか確かめてみました。

振り返ってみると、リーマンショック前に私が景気の変調を意識したのは2007年の秋頃でした。春頃からサブプライムローン問題が表面化し、夏には仏BNPパリバが傘下のファンドを解約する「パリバショック」が起きます。日本の景気指標も弱含み、当時勤めていた日経新聞の会議で「景気はピークアウトした可能性が高い」と注意喚起した記憶があります。

ただ、当時は同僚や取材先の経営者にそう言っても「実感がない」という反応がほとんどでした。パリバ問題は金融・証券を担当していた私にとっては大問題でしたが、日本の一般企業にとっては他人事だったのです。景気の水準もまだ悪くはなく、私自身も「百年に一度」と言われるような大不況が迫っているとは思っていませんでした。

日本の経済界にも不安が広がったのは、翌2008年に入ってからでしょう。景気指標の悪化が鮮明になり、サブプライム問題もクローズアップされ始めたからです。ただ、シンクタンクのセミナーなどを取材すると、まだ楽観論が主流でした。サブプライム問題は米国のごく限られた地域の問題であり、銀行の損失額からいっても米国経済を揺るがすほどではないという見方が多かったのです。リーマン・ブラザーズが破綻した直後でも、「悪影響をあまり受けない日本は世界経済のけん引役になれる」という見方があったほどです。

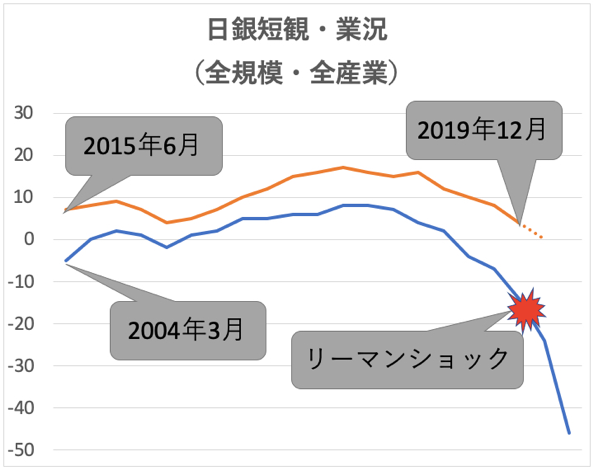

この間の景気の動きは、過去4年間とよく似ています。試しに、日銀の全国企業短期経済観測調査(短観)の変化をグラフにして重ねてみましょう。

日銀短観は、3ヶ月ごとに行われる企業を対象としたアンケート調査です。グラフにした業況判断は、業績が「良い」と答えた企業の割合から「悪い」と答えた割合を引いた指標です。「良い」「悪い」が同じになれば数値は「0」になるわけです。

これを見ると、リーマン前と現在で、景気の変化は驚くほど似ています。長期で見ても、これほど相似形になっている時期はありません。

もちろん、波の形が似ているだけで「リーマンショックが再来する」とは言えないでしょう。例えば「水準」はリーマン前と比べ平均8ポイント上回るなど、異なる点もあります。ただ、業況判断は経営者の景気実感なので、「最近の雰囲気がリーマン前夜に似ている気がする」のは自然なのです。

では、この先「危機」は起きるのか。分かれ目は金融システム不安に火が着くかどうかだと思います。

戦後の日本の成長率を振り返ると、1990年代以降は振れ幅が小さくなる傾向があります。経済規模が大きくなったことに加え、経済政策の研究が進んだことや、IT(情報技術)の革新により企業の需要予測や生産管理が精緻化されたことなどが理由でしょう。言い換えれば、在庫循環など産業的な要因で起きる古典的な不況への耐性は増しているのです。

一方、金融が景気に与える影響は拡大しました。バブル崩壊後に起きた大きな景気の落ち込みを見ると、いずれも銀行が貸し出し態度を急激に硬化させた時期と重なっています。とくにリーマンショックは、金融がグローバルに結びついた結果、そうした信用収縮が世界規模で起きるリスクを顕在化させました。

サブプライム問題が表面化した頃、私も含め多くの人はそのリスクの大きさに気づいていませんでした。単なる住宅ローンの焦げ付きの延長として捉えていたのです。しかし実際は、その債権が複雑な金融商品に組み込まれ、世界中にばらまかれていました。こうした証券は株式などと異なり相対取引が中心なので、損失がどれだけ生じているのかが持っている当事者にも分かりません。この不透明さが疑心暗鬼を呼び、お金の流れを止めてしまったのです。

今後、リーマン級の危機が来るとしたら、同じような経路をたどる可能性が高いでしょう。まず、証券や債権に関する問題が発覚します。それを抱えていた金融機関が、会計を操作して損失を先送りしていたことが表面化しますが、スキームが複雑だったり取引市場が小さすぎたりして全体像が見えず、疑心暗鬼が広がります。処理に手間取っているうちに金融機関が破綻。世界中に一種の取り付け騒ぎが広がっていく――、というシナリオです。

この時、ショックが大きくなるのは大手金融機関の破綻が「予想外」だったときです。金融当局が管理する中で計画的に破綻するなら不安は広がりにくいのですが、リーマン時のように「突然死」だと金融システムに激震が走ります。もちろん金融当局者はそんなことは百も承知なのですが、こういう時期にはしばしば「マズイと分かっていても手を打てない」状況に追い込まれるのです。

理由は、金融機関の救済が批判を浴びやすいからです。そもそも銀行が破綻するのは放漫経営や不正の結果です。その上、この業界に務める人は給与水準が高く、お金を貸すというビジネスの性格上、恨みを買いやすい。助けようとすれば、一般の人は「なぜ金融だけ特別扱いなんだ」と不満を持ちます。日本の住専やリーマンの処理でもそうでしたが、公的資金などを活用した「軟着陸」が政治的に難しいのです。

さて、そうした観点から当時と今の政治状況を比べるとどうか。リーマンショックはポスト・ブッシュを決める米大統領選挙の最中に起きました。共和党も民主党も、非難の渦中にある金融機関に甘い態度はとりにくく、対応は後手に回りました。今年も米大統領選挙の年で、現職のトランプ氏は再選が微妙な情勢です。

政権基盤が脆弱なのは米国以外の主要国も同じ。日本は「桜を見る会」問題に加えIR汚職疑惑まで浮上し、いつ解散・総選挙があってもおかしくない状況です。欧州はドイツでポスト・メルケルの動きが本格化しており、フランスも黄色いベスト運動の長期化でマクロン大統領の求心力が弱まっています。中国は香港問題や経済成長の鈍化によって、長期政権を目指す習近平体制が正念場を迎え、ブレグジットを控えた英国のジョンソン政権も微妙な舵取りを迫られています。いずれも、金融不安が表面化した時に、世論の反発をものともせず果敢に処理ができる状況ではないのです。

金融システムが不安定化するとしたら、きっかけは何か。こちらも火種がたくさんあります。日本について言えば、低金利の長期化で銀行の収益力は低下しています。日本企業は内部留保が増えているので急に不良債権化するリスクは低いでしょうが、海外向け融資はどうでしょう。例えば、日本の大手銀行は韓国向け債権をけっこう抱えていますが、同国の経済基盤は急速に悪化しています。仮に1997年の「IMF危機」のような状況に陥れば、相応のダメージを受けるでしょう。同じようなリスクは経済成長率が低下している中国向け融資についてもあります。

リーマンショックのように、海外で金融機関が破綻するリスクもあります。足元で気になるのはドイツ銀行。不良債権やデリバティブ取引の損失が膨らんでいるという噂を払拭できず、株価が10ユーロを切っています。不祥事が明らかになったり、合併話が出ては消えたりするのを見ると、1998年に破綻した長期信用銀行を思い出さずにはおれません。しかもドイツ政府は、ギリシャやイタリアが苦境に陥った際に厳しい対応を求めてきた経緯があります。危機が表面化した場合、銀行の救済につながる対応は政治的にとりにくいと考えられます。

年初から不吉な話を書いてしまいましたが、まだ起きていない危機については事前に手を打っておくことが可能です。原油価格や為替に影響を与える中東情勢も緊迫していますし、今年は経済政策を危機管理モードに切り替えて備えるべきでしょう。具体的には、危機が表面化した時に政争の具にならないよう、金融関連の初期対応メニューについては金融庁や日銀が中心になって検討し、与野党で合意しておく必要があると思います。通常国会では、人手不足で重要性が見えにくくなっている雇用のセーフティーネットについても「リーマン級」の再来を前提に点検してほしいものです。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

メルマガのバックナンバーはこちらで閲覧頂けます。

https://the-criterion.jp/category/mail-magazine/

雑誌『表現者クライテリオン』の定期購読はこちらから。

https://the-criterion.jp/subscription/

Twitter公式アカウントはこちらです。フォローお願いします。

https://twitter.com/h_criterion

その他『表現者クライテリオン』関連の情報は、下記サイトにて。

https://the-criterion.jp

ご感想&質問&お問合せ(『表現者クライテリオン』編集部)

info@the-criterion.jp

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

執筆者 :

TAG :

CATEGORY :

NEW

2026.02.11

NEW

2026.02.09

NEW

2026.02.07

NEW

2026.02.06

NEW

2026.02.05

2026.01.30

2026.02.06

2026.02.05

2026.02.09

2026.02.07

2026.01.20

2024.08.11

2026.01.18

2026.02.11

2018.09.06

2026.01.30