グローバル化した時代の特徴は、金融危機の発生と拡散が繰り返されるところにあります。銀行、証券、資本調達の市場に国境がなくなったということは、どこか一カ所で発生した危機が国境を越えて拡大しやすいということでもある。金融危機の規模と拡散のスピードは、デジタル化の影響もあって確実に上昇しています。

2008年9月のリーマンショックからちょうど10年目にあたる先月は、数々の新聞や雑誌であの事件を振り返る特集が組まれました。それらの論調に共通しているのは、大規模な金融危機は10年前で終わりではないということ。近く、必ず次の「金融津波」が発生することになる。われわれは、それを上手く乗り切れるのだろうか。そのような不安が広がっているように見受けられます。

次の危機が、アメリカの景気後退によって始まるのか、それともいまだ銀行危機や債務危機がくすぶる欧州発になるのか、あるいは中国などの新興国で起きる金融危機が世界中に拡散することになるのか、論者によって見方は様々です。

きっかけは何であれ、大規模な金融危機がいずれ発生するのは避けられないでしょう。その沈静化には、金融当局や政府の迅速な介入が不可欠になる。目下の課題は次の危機が始まったとき、各国政府が機動的な危機管理政策を行えるのか、という点にあります。

最近の論調では、前回のリーマンショックで米国が行った対応策が評価される傾向にあります。例えばウォールストリート・ジャーナルの以下の記事では、AIGの緊急融資を即断したブッシュ政権の決断を「もっと評価されるべきだ」としています。

https://jp.wsj.com/articles/SB12598231316112044164404584468760360930616

無軌道な経営で破綻に陥った金融機関を救う必要があるのかという共和党議員たちの反発に、ブッシュ氏は次のように言い返しました。「私がこんなことをしたいと思っていると思うか。言っておくが、これらの会社がつぶれても私はかまわない。しかし経済全体が危機に瀕しているんだ。」おかげで不良債権救済プログラムは(いったん否決されたもの)なんとか議会を通過して、被害の拡大が食い止められました。上記記事は、その決断を評価しているわけです。

しかし10年前と現在では、政治を取り巻く環境が様変わりしています。米国の世論は分極化し、政治への世論の風当たりは厳しさを増しています。そもそも、米国のポピュリズムはこの時の政府対応への民衆の不満を養分として生長してきました。なぜ危機を引き起こした張本人の金融機関が、まっさきに救済されなければならないのか。その声は、次の金融危機でもっと大きくなることでしょう。

既成政治への不満を背景に政権の座に着いたトランプ大統領が、(彼の任期中に次の金融危機が起きた場合)前回と同じような金融機関の救済という「不人気政策」を取ることができるか。また、次の危機が起きた場合、前回以上に激しい混乱が生じることが予想される欧州で、主要国が足並みを揃えて危機と向き合うことが本当にできるのか。悲観的な要素をあげていけばキリがありません。

コロンビア大学のアダム・トゥーズ教授は、リーマンショック時に米国が行った世界的なドル供給策を高く評価しています。米ドル不足に陥ったオフショア(米国外)の金融機関に、「流動性スワップライン」を利用して巨額の流動性を供給したことが、グローバル金融を破滅から救ったという評価です。

https://www.foreignaffairsj.co.jp/theme/201810_tooze/

1980年代以後、世界各地の銀行は米ドルを短期ローンで調達し、長期のリスク性資産に投資するというビジネスモデルに傾斜していきました。この状況でアメリカの金融市場がクラッシュし、銀行間市場が動かなくなると、オフショアの金融機関はただちにドル不足に陥って破綻の危機に追い込まれます。

リーマンショック直後の米連邦準備制度は、「グローバルな最後の貸し手」として機動的な対応策を採りました。各国の中央銀行に米ドルを提供したことで、世界中の主要銀行の資金調達コストが急上昇せずに済んだ。「ヨーロッパの銀行の深刻な資金不足が本格的な米欧金融危機に発展しなかったのは、主にこれらのスワップラインのおかげだった」というわけです。

この時の米国は、基軸通貨国として求められる役割を果たしました。しかし次の危機はどうか。アメリカの政治状況が変化している上に、地政学的環境も10年前とは様変わりしています。たとえば次の金融危機が欧州や中国を発端に起きた場合、米国議会が必要な救済策を拒む可能性も出てきているのです。

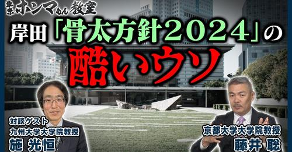

グローバルな金融危機には、グローバルな規模での国際協調が求められます。特に、国際金融の中心地たる米国の指導力が問われることになる。2008年の金融危機では、米欧日の協調行動が被害の拡散を防ぎました。しかし次の金融危機はどうなるのか。トゥーズ教授は「次の金融危機が発生したときに、グローバルな規模で前回のように協力して行動できるかは疑問だ」としています。

金融危機が繰り返されるたび、金融システムの穴は塞がれていきますが、政治システムは脆弱になっていきます。必要な政策は明白でも、それを実行に移せるかどうかは別問題です。米国の政治は分極化し、欧州主要国の足並みは揃わなくなっている。貿易をめぐる米中間の争いは、そのうち金融の領域にも拡大することになるでしょう。この状態で次の大規模な金融危機が起きたとき、果たして何が起きるのか。

喧嘩を止めて一枚岩となって危機管理政策を実行に移すことになるのか。それとも国内政治・国際政治の亀裂がさらに深まって必要な政策を打つことができず、リーマンショック時を上回る金融・経済危機へと発展していくことになるのか。現状を見る限り、とても楽観は出来ません。

グローバル経済は、次の金融危機でさらなる打撃を受けることになるでしょう。リーマンショックは21世紀の金融危機の終わりではなく、その始まりに過ぎないのです。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

メルマガのバックナンバーはこちらで閲覧頂けます。

https://the-criterion.jp/category/mail-magazine/

雑誌『表現者criterion』の定期購読はこちらから。

https://the-criterion.jp/subscription/

その他『表現者criterion』関連の情報は、下記サイトにて。

https://the-criterion.jp

ご感想&質問&お問合せ(『表現者クライテリオン』編集部)

info@the-criterion.jp

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

執筆者 :

CATEGORY :

NEW

2024.07.26

NEW

2024.07.25

2024.07.19

2024.07.18

2024.07.16

2024.07.13

2024.07.19

2024.07.13

2024.07.25

2024.07.18

2024.07.10

2024.07.26

2024.07.11

2018.07.25

2024.07.12

2024.05.01